「債務整理と自己破産の違いはなに?」

「どちらを選ぶべきなの?」

「債務整理」とは借金問題の解決策の総称で、「自己破産」も債務整理の方法の1つです。

債務整理には主に「任意整理」「個人再生」「自己破産」の3つの方法があり、それぞれ手続き内容や影響範囲が異なります。

中でも「自己破産」は裁判所を通じてすべての借金を免除してもらえる強力な方法ですが、財産処分などのリスクも伴います。

本記事では、任意整理や個人再生と自己破産の違いを整理しつつ、どちらを選ぶべきかの判断ポイントをわかりやすく解説します。

自分に最適な解決方法を選ぶための参考にしてください。

※クリックで該当箇所に遷移します

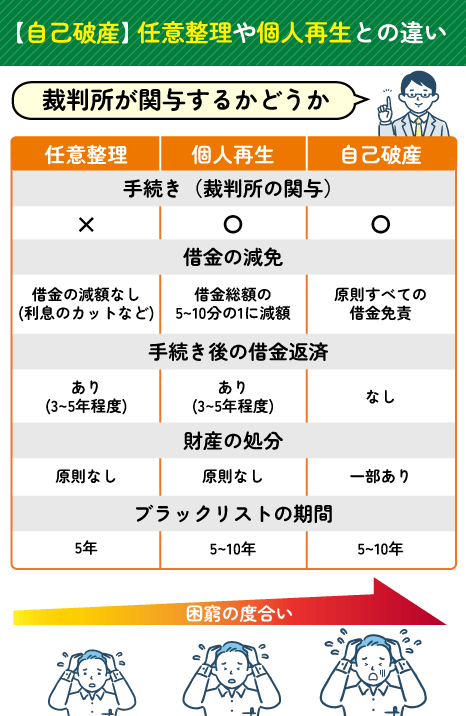

任意整理や個人再生と自己破産の違いは裁判所が関与するかどうか

債務整理には「任意整理」「個人再生」「自己破産」の3つの手続きがありますが、最も大きな違いは裁判所の関与の有無にあります。

それぞれの手続きは、目的や対象者、影響の範囲も異なります。

- 任意整理

裁判所を使わずに債権者と交渉して返済条件を見直す方法 - 個人再生

裁判所を通じて借金を大幅に減額し、計画的に返済する方法 - 自己破産

裁判所の判断で借金を帳消しにする最終手段

手続きの複雑さや生活への影響も異なるため、以下で「手続き内容」「減額の範囲」「財産・収入への影響」などを詳しく解説していきます。

手続きの種類と内容の違い

債務整理には、任意整理・個人再生・自己破産という3つの手続きが存在します。

その大きな違いは「裁判所が関与するかどうか」と「手続きの厳格さ」です。

| 手続き名 | 裁判所の関与 | 主な手続き内容 |

|---|---|---|

| 任意整理 | 弁護士が債権者と交渉し、利息や返済条件を変更する | |

| 個人再生 | 裁判所に申立てて借金を大幅に減額し、再生計画に基づき返済する | |

| 自己破産 | 裁判所に申立てて免責許可が下りれば、借金返済義務が全額免除される |

任意整理は手続きが簡易で、時間も比較的短く済みます。

一方、個人再生や自己破産は法的手続きが必要で、提出書類や審査も厳格です。

自分の状況に応じてどの手続にするかを選択しましょう。

借金減額の範囲

借金がどの程度減額されるかは、債務整理の手段によって大きく異なります。

- 任意整理

元本はそのまま残り、将来利息や遅延損害金のカットが主な内容。

月々の返済額が軽減されるが、返済は必要。 - 個人再生

借金を最大5分の1まで圧縮可能。

住宅ローン特則を使えば、家を手放さずに済むこともある。 - 自己破産

借金が全額免除される。

ただし、税金や養育費、罰金などは免責されない。

借金の減額を「どこまで望むか」によって、最適な手続きは変わります。

元本まで大きく減らしたい場合は個人再生か自己破産の選択が現実的です。

財産や収入への影響

手続きを選ぶうえで、財産や収入への影響も重要な判断材料になります。

| 手続き名 | 財産の扱い | 収入への影響 |

|---|---|---|

| 任意整理 | 財産処分の必要なし | 安定収入があれば手続き可能 |

| 個人再生 | 基本的に処分不要 (清算価値以上の返済必要) | 安定収入が必要 (会社員や公務員向け) |

| 自己破産 | 20万円以上の資産は処分対象 | 一部職業制限あり (士業などの免許が停止される) |

任意整理と個人再生では、基本的に家や車などを失わずに済みますが、自己破産は高額な財産が没収対象となり得ます。

また、自己破産では職業制限や資格制限が一時的に課される場合もあり、今後の生活や仕事に影響を及ぼす可能性があります。

債務整理でどの方法を選ぶのかを判断するポイント

債務整理には複数の選択肢があり、どれを選ぶかによって生活への影響も大きく異なります。

適切な手続きを選ぶには、以下のようなポイントを冷静に整理する必要があります。

- 借金額と収入のバランスはどうか

- 将来の生活設計にどんな希望があるか

- 周囲に知られても問題ないか

- 財産を手放す覚悟があるかどうか

これらを軸に、自分にとって最も無理のない方法を選ぶことが、債務整理成功のカギとなります。

以下でそれぞれの視点から詳しく解説します。

借金額や収入状況によって選択する

債務整理の手続きは、借金の総額と収入状況によって向き・不向きがはっきり分かれます。

なぜなら、各手続きには「返済能力の有無」や「最低返済額」といった制度的な前提条件があるからです。

条件に合わない方法を選んでも、申立てが却下されたり、途中で返済が滞って失敗する可能性が高くなります。

| 選択の目安 | |

|---|---|

| 任意整理 | 借金が少額(100万円前後)で、毎月一定額を返済できる人向け将来利息のカットが主目的で、収入があれば成立しやすい |

| 個人再生 | 借金が多額(300〜500万円以上)でも、安定した収入があれば返済可能元本を大幅に減額できる |

| 自己破産 | 返済がまったく困難な人が対象収入がない、あるいは最低限の生活もままならない状況では、借金免除による生活再建が現実的 |

債務整理で失敗しないためにも、自分の「返済能力」と「借金額」にマッチした方法を選ぶようにしましょう。

将来的なライフプランを考慮して判断する

債務整理を検討する際には、借金の解決だけでなく、将来的に実現したい生活設計も踏まえて手続きを選ぶことが重要です。

なぜなら、手続きによっては信用情報への影響期間や資格制限、家計への負担の度合いが大きく異なるからです。

| ライフプラン別のおすすめ手続き | |

|---|---|

| 任意整理 | 今後住宅ローンを組みたい人や、再びクレジットカードを使いたい人に向いている信用情報への影響が最短5年と比較的軽く、財産にも影響しない |

| 個人再生 | 家族の生活を守りながら借金整理をしたい人に最適住宅ローン特則を使えば家を残せる |

| 自己破産 | 生活再建が最優先で、今後のマネープランを一度リセットしたい人向け借金がすべて免除される代わりに、制限もある |

借金整理はゴールではなく、生活を立て直すための手段です。

将来の計画と整合性のある方法を選びましょう。

家族や勤務先などに知られてもよいかどうか

債務整理を行ううえで、家族や勤務先に知られたくないと考える人も多いでしょう。

その場合、選ぶ手続きによって「プライバシーが守られる度合い」が異なるため注意が必要です。

| 手続き | 家族・勤務先に 知られる可能性 | 理由 |

|---|---|---|

| 任意整理 | 極めて低い | 弁護士と債権者間のやり取りだけで、裁判所や官報に関与しない |

| 個人再生 | やや低い | 官報に名前が掲載されるが、一般の人が閲覧する機会は稀 |

| 自己破産 | 保証人がいれば バレる可能性あり | 保証人への請求が発生/官報に掲載/資格制限も一部職種に影響 |

どうしても知られたくない場合は任意整理が最も適しています。

逆に、借金額が大きく任意整理では限界がある場合、家族への最低限の説明や覚悟も必要になります。

20万円以上の財産があるかどうか

自己破産は借金をゼロにできる強力な手段ですが、一定の資産がある場合は注意が必要です。

なぜなら、破産手続きでは「債権者への公平な配当」が原則であり、20万円以上の財産は処分の対象となるからです。

- 預金や現金(合計で20万円以上)

- 解約返戻金のある保険契約

- 自動車(ローン完済済で価値があるもの)

- 投資商品や不動産

一方で、任意整理や個人再生では、基本的に財産を維持したまま返済計画を立てられます(個人再生は清算価値保障あり)。

そのため、生活に必要な資産を失いたくない人、あるいは高額な資産がある人は、自己破産以外の方法を選ぶ方が望ましいでしょう。

財産の有無が手続き成功の可否を左右する大きな要素となります。

債務整理のそれぞれのメリットとデメリット

債務整理には主に「任意整理」「個人再生」「自己破産」の3種類があり、それぞれに異なるメリットとデメリットがあります。

どの方法を選ぶかによって、生活への影響や借金の減額幅も大きく変わるため、特徴を正しく理解することが重要です。

- 任意整理は手続きが簡単で、周囲に知られにくい

- 個人再生は家を守りつつ借金を大幅に減額できる

- 自己破産はすべての借金を帳消しにできるが制約も多い

それぞれの手続きごとに「どんな人に向いているか」「なぜその方法が選ばれるのか」を詳しく解説します。

任意整理のメリットとデメリット

任意整理は、弁護士や司法書士を通じて債権者と直接交渉し、返済条件を緩和してもらう手続きです。

裁判所を通さずに行えるため、他の債務整理と比べて簡便でプライバシーも守られやすい点が魅力です。

ただし、借金の元本はそのまま残るため、大きな借金には不向きな場合があります。

| メリット |

|---|

| 裁判所を通さず、手続きが簡単 |

| 弁護士に依頼すればスムーズで心理的負担も軽い |

| 官報掲載がなく、通知も本人のみに限定されるため、家族や職場に知られにくい |

| 財産を処分せずに借金整理できるため、生活への影響が最小限に抑えられる |

| 将来利息や遅延損害金のカットにより、返済総額を軽減できる |

| デメリット |

|---|

| 元本の減額ができないため、借金額が大きいと返済負担が残りやすい |

| 信用情報に5年間登録され、クレジットカードやローンが使えなくなる |

| 交渉相手(債権者)が応じない場合は、整理の効果が得られない可能性がある |

| 安定した収入がないと返済が継続できず、手続きの継続が困難になる |

個人再生のメリットとデメリット

個人再生は、裁判所に再生計画案を提出し、借金を大幅に減額したうえで3〜5年かけて分割返済していく法的手続きです。

住宅ローンを残したまま整理できる「住宅ローン特則」が使える点が特長で、家や生活基盤を維持したい人にとって非常に有効です。

一方で、書類準備や計画認可までのプロセスが煩雑であり、収入が不安定な人には向いていないという制限もあります。

| メリット |

|---|

| 借金の元本を大幅に減額でき、最大で5分の1まで圧縮されるケースもある |

| 住宅ローン特則を活用すれば、家を手放さずに済む点が他の手続きと大きく異なる |

| 財産を処分せずに整理が可能で、生活水準を維持しながら再建できる |

| 債権者の同意が不要な手続き(給与所得者等再生)もあり、交渉の負担が少ない |

| デメリット |

|---|

| 裁判所を通すため、手続きが煩雑で書類の準備や時間がかかる |

| 安定収入が前提であり、収入が不安定な場合や失職中には利用できない |

| 官報に氏名が掲載され、わずかながら第三者に知られるリスクがある |

| 信用情報に最大10年記録が残り、金融取引に制限がかかる |

借金が多額であっても生活の立て直しを目指したい人、持ち家や財産を守りながら返済していきたい人にとって、個人再生は現実的かつ再出発に有利な選択肢となります。

自己破産のメリットとデメリット

自己破産は、借金返済が完全に困難な人に対し、すべての債務を帳消しにする強力な法的手続きです。

収入や資産に関係なく利用でき、精神的にも経済的にも負担を一掃できるのが魅力といえます。

ただし、その分、社会的な制約や生活への影響も伴うため、慎重な判断が必要です。

| メリット |

|---|

| 借金の返済義務が全額免除され、生活をゼロから立て直すことが可能になる |

| 継続的な収入がなくても申立てでき、生活保護受給者でも利用可能 |

| 債権者からの督促や取立てが即座に停止され、精神的なプレッシャーがなくなる |

| 経済的に限界の状況から抜け出す最後の救済策として機能する |

| デメリット |

|---|

| 官報に氏名が掲載されるため、ごく稀に周囲に知られる可能性がある |

| 20万円以上の財産(車、預金、保険など)は処分の対象となる |

| 一部職業(士業、保険外交員など)に一時的な就業制限がかかる |

| 信用情報に10年間登録され、金融取引が著しく制限される |

まとめ

債務整理は借金問題の根本的な解決を図るための重要な手段であり、その中でも「任意整理」「個人再生」「自己破産」は、それぞれ対象者や効果、影響の範囲が大きく異なります。

自己破産は強力な免除制度ですが、財産処分や職業制限のリスクがあり、個人再生は家を守りながら減額できる反面、手続きが複雑です。

任意整理は生活への影響が少ない一方、大幅な減額は期待できません。

選択を誤ると、生活再建の道が遠のくことにもなりかねません。

だからこそ、どの手続を選ぶかは以下のような視点で冷静に検討しましょう。

- 借金額や収入状況に合っているか

- 今後のライフプランと矛盾しないか

- 家族や職場への影響を避けたいか

- 財産を失ってもよいかどうか

本記事で紹介した判断軸やメリット・デメリットを参考に、自分にとって最も無理のない、現実的な債務整理方法を見つけましょう。